Sebbene la ripresa economica sia stata messa a dura prova dall’inflazione, dall’aumento dei tassi d’interesse e dalle questioni geopolitiche, nel corso degli ultimi mesi del 2022, il mercato del credito è stato particolarmente attivo.

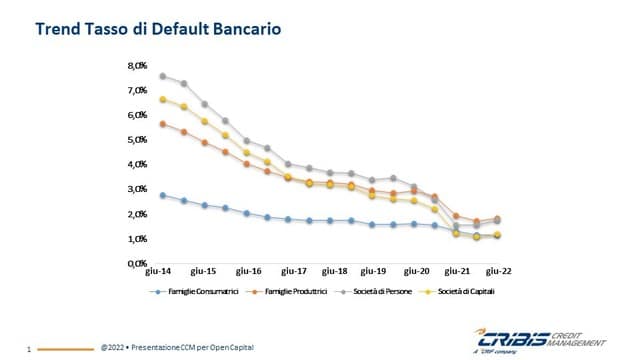

A giugno 2022, per la prima volta da anni è stato riscontrata una crescita del rischio di credito. I tassi di default bancari (secondo i dati di CRIF) hanno registrato un primo aumento concentrato su famiglie produttrici e imprese, con tutta probabilità anche in relazione alla fine dei piani di preammortamento della finanza agevolata.

L’ultimo trend simile era stato rilevato nel giugno 2019, prima del Covid e degli interventi governativi a sostegno del credito.

L’economia ha reagito alla pandemia sfruttando gli aspetti distintivi del panorama italiano: la ricchezza privata e la capacità di risparmio, il tessuto imprenditoriale già selezionato dalle precedenti crisi, il basso indebitamento e il sostegno derivante dalle iniziative di aiuto pubblico.

Nel primo semestre del 2022, le imprese italiane hanno avvertito il peso di molteplici fattori di tensione e incertezza, al punto che oltre il 40% presenta un livello di rischio creditizio medio-alto.

Per il 2022 si prevede da un lato un aumento del fatturato legato all’inflazione (+9% rispetto al 2021), e nel contempo una riduzione dei margini operativi (-40 punti base rispetto al 2021) dovuta all’aumento dei costi energetici e delle materie prime.

I comparti maggiormente esposti sono il turismo, il tempo libero, le costruzioni e l’immobiliare (che hanno già subito gli effetti più significativi della pandemia), e l’agricoltura (a causa dell’emergenza idrica e del caro energia).

Con un aumento dei crediti in stage 2 e un deterioramento complessivo previsto per il 2023 del 4% per le imprese e del 2,3% per le famiglie, cresce il bisogno di un approccio evoluto alla gestione degli NPE.

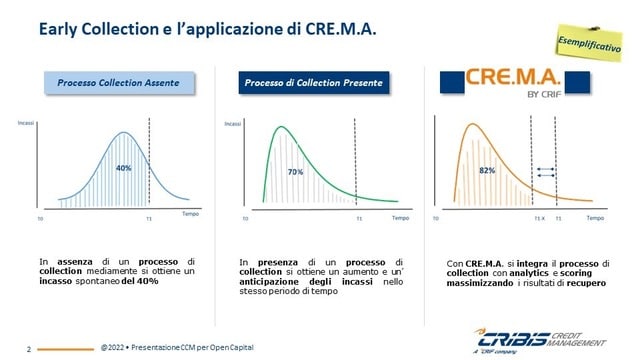

In questo contesto, è fondamentale che un Credit Manager sia in grado di ottenere rapidamente informazioni sulla popolazione insolvente al fine di definire la sua strategia di recupero ed intraprendere azioni tempestive e mirate sui diversi segmenti identificati.

Sarà per questo necessario combinare un approccio industriale con soluzioni personalizzate allo scopo di anticipare e gestire in modo differenziato situazioni significativamente diverse. Per fare ciò ci sarà quindi di grande importanza valorizzare le informazioni in suo possesso e i dati recuperabili da fonti esterne attraverso soluzioni informatiche e analitiche dedicate.

Il settore del credit management ha già capito da tempo che per essere “future proof” sarà necessario evolversi dal punto di vista tecnologico e nella gestione dei dati. Tuttavia, spesso le organizzazioni non sono pronte a evolversi rapidamente in questa direzione a causa di carenze di competenze specifiche o di vincoli nell’infrastruttura tecnologica. Si parla molto di dati e analytics a supporto dei processi di credit management, ma c’è ancora molto da fare.

Cloud e Analytics per velocizzare l’innovazione

CRIBIS Credit Management – società del gruppo CRIF – ha sviluppato una soluzione innovativa che combina le competenze di Credit Servicer e Data Analytics, indirizzando le strategie di gestione dei crediti deteriorati in modo rapido, sicuro e senza interventi IT lato cliente.

Credit Management Analytics (CRE.M.A.) è un applicativo cloud-based che permette di automatizzare la segmentazione delle posizioni da recuperare attraverso processi di arricchimento dei dati e modelli di scoring personalizzabili per ogni tipo di controparte, credito e stato di deterioramento (performing/attivi, UTP, NPLs/cessati). Il servizio copre tutti i mercati del Credit Servicing, come il banking, il debt buying, il consumer finance, il leasing, l’automotive, l’energia, le telecomunicazioni, il corporate e l’assicurazione. L’obiettivo principale è quello di supportare il cliente nell’ottimizzazione dei processi di gestione degli NPE, gestiti in outsourcing o internamente, con un approccio tradizionale o completamente digitale, accelerando il processo di evoluzione analitica e tecnologica per la gestione degli NPE.